İade Edilmeyen Vergi Kredisi – Genel Bakış, Nasıl Çalışır, Örnek

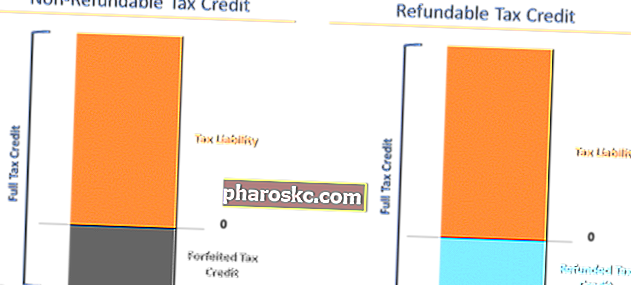

İade edilmeyen vergi kredisi, ödenecek vergilere uygulanan ve bir vergi mükellefinin yükümlülüğünü minimum sıfıra düşüren bir kredidir. Yani sıfırın altına inemez ve vergi mükellefine iade edilemez. Vergi kredisi için sıfırın altındaki herhangi bir tutar, vergi mükellefi tarafından otomatik olarak kaybedilir.

İçindekiler

İade edilebilir vergi kredilerinin aksine. Geri ödenebilir krediler, vergi yükümlülüğü sıfırın altında olsa bile mükelleflere iade edilir. Nakit olarak iade edilebildikleri için vergi mükellefleri için elverişlidir.

Vergi kredileri, vergi kanunlarına göre iade edilebilir veya iade edilemez olarak sınıflandırılır. Genel olarak, vergi kredileri yıldan yıla ve farklı vergi düzenleyicileri arasında farklılık gösterir. IRS.gov Web Sitesi Nasıl Kullanılır IRS.gov, Amerika Birleşik Devletleri vergi tahsilat kurumu olan İç Gelir Hizmeti’nin (IRS) resmi web sitesidir. Web sitesi işletmeler tarafından kullanılmaktadır ve.

Açıklanan Vergi Kredileri

Vergi kredisi, vergi mükelleflerinin vergi yükümlülüklerinden çıkarabildikleri bir miktar paradır. Vergi yükümlülükleri, devlete borçlu olunan paradır. Vergi indirimleri, vergi indirimlerinden farklıdır. Vergi indirimleri, rapor edilen vergilendirilebilir gelir miktarını azaltır; ancak, ödenecek gerçek vergi tutarını azaltmak için daha sonra vergi indirimleri uygulanır.

Vergi indirimleri, yerler, sınıflandırmalar veya sektörlerle ilgili çeşitli nedenlerle hem bireyler hem de şirketler için vergilendirilebilir gelire uygulanabilir.

Vergi kredileri, tüketicileri belirli bir şekilde davranmaya teşvik etmek için kullanılabilir. Örneğin, hükümetler, EV satın alanlara elektrikli araç (EV) vergi kredisi sağlıyor. Tüketicileri, karbon nötr ve genel çevre için daha iyi olan EV’leri satın almaya teşvik eder.

Vergi kredileri, refahı yeniden dağıtmak ve düşük gelirli veya başka şekilde dezavantajlı bireylere vergi indirimleri vermek için de kullanılabilir.

ABD’deki yaygın vergi kredisi örnekleri aşağıdaki gibidir:

- Kazanılan Gelir Vergisi Kredisi – Çalışanlar için

- Çocuk ve Bağımlı Bakım Kredisi – Bakmakla yükümlü olduğunuz bir kişiye bakanlar için

- American Opportunity Tax Credit American Opportunity Tax Credit (AOTC) American Opportunity Tax Credit (AOTC), öğrencilere veya ebeveynlerine üniversite eğitim giderlerini azaltma fırsatı veren bir vergi kredisidir – Yüksek öğrenime devam eden öğrenciler için

- Yaşam Boyu Öğrenme Kredisi – Eğitim harcamaları ve iş eğitimi için

- Gelişmiş Prim Vergisi Kredisi – Düşük gelirli kişilerin sağlık sigortası almasına yardımcı olmak için

- Tasarruf Kredisi – Emeklilik planlarına katkıda bulunan düşük gelirli çalışanlar için

- Evlat Edinme Kredisi – Bir çocuğu evlat edinen ebeveynler için

- Çocuk Vergi Kredisi – Bir çocuğa bakanlar için

- Yaşlılar veya Engelliler İçin Kredi – 65 yaşın üzerindekiler veya kalıcı engelliler için

Diğer yetki alanlarında yukarıda belirtilenlere benzer ek vergi indirimleri vardır.

Vergi indirimleri, vergi borcunu doğrudan azalttığı için, vergi mükellefi için yapılan indirimlerden genellikle daha iyidir, oysa indirimler ödenecek vergiyi azaltır ve mükellefin vergi dilimine göre düşülür.

Pratik Örnek

Örneğin,% 25’lik bir marjinal vergi oranında 1.000,00 ABD doları tutarında bir vergi indirimi, yalnızca 250,00 ABD doları (1.000 ABD doları x% 25) tutarında vergi tasarrufu sağlar. Oysa 1.000 $ ‘lık bir vergi kredisi doğrudan 1.000 $’ lık vergi tasarrufu sağlar.

İade Edilmeyen Vergi Kredilerinin Açıklanması

Geri ödemesiz vergi kredileri doğrudan vergi borcunu azaltır Ertelenmiş Vergi Yükümlülüğü / Varlığı Defter vergisi ile fiili gelir vergisi arasında geçici farklar olduğunda bir ertelenmiş vergi borcu veya varlığı oluşur. Vergi öncesi defter geliri ile vergilendirilebilir gelir arasında geçici farklar yaratabilen, böylece ertelenmiş vergi varlıkları veya yükümlülükleri yaratan, ancak yalnızca 0 ABD Doları sınırına kadar olan çok sayıda işlem türü vardır. Diğer tüm diğer vergi indirimleri kaybedilir. Geri ödemesiz vergi indirimleri genellikle yalnızca raporlama yılı için geçerlidir ve diğer yıllara ileri veya geri taşınamaz. Vergi kredilerini kaybeden ve diğer yıllarda gerçekleştiremeyen düşük gelirliler zararına.

İade Edilmeyen Vergi Kredileri Nasıl Çalışır?

Hükümet, belirli vergi indirimleri sağlamak ve vergi mükelleflerinin yükümlülüklerini azaltmak için vergi kredilerini kullanır. İlk olarak, vergi öncesi net gelir veya kazanılan gelir, bir bireyin bir vergi yılında kazandığı tüm gelir kaynakları eklenerek hesaplanır.

Daha sonra, vergiye tabi gelire ulaşmak için kazanılan gelire kesintiler uygulanır. Vergiye Tabi Gelir Vergiye tabi gelir, vergi borcunu belirlemek için kullanılan herhangi bir bireyin veya işletmenin tazminatını ifade eder. Toplam gelir tutarı veya brüt gelir, bireyin veya kuruluşun belirli bir vergi dönemi için hükümete ne kadar borçlu olduğunu hesaplamak için temel olarak kullanılır. şekil. İndirimlerden sonra, vergiye tabi gelire ödenecek gerçek vergiye ulaşmak için uygulanacak son şey vergi indirimleridir.

Pratik Örnek

Bir kişi, kiralık bir mülkten 50.000 $ istihdam geliri ve 10.000 $ diğer gelir elde eder. Kişi, 5.000 $ ‘lık vergi indirimi ve 5.000 $’ lık iade edilmeyen vergi kredisi alma hakkına sahiptir. Ayrıca,% 25’lik bir marjinal vergi oranına tabidirler. Vergiye tabi gelirleri nedir?

| Vergiye tabi gelir | ||

| İstihdam Geliri | 50.000 $ | |

| Kira geliri | 10.000 $ | |

| Kazanılan Gelir | 60.000 $ | |

| Eksi: Kesintiler | ||

| Kesintiler | (5.000) ABD doları | |

| Marjinal vergi oranı | x% 25 | (1.250 ABD doları) |

| Vergiye tabi gelir | 58.750 ABD doları | |

Şimdi, vergileri ne kadar?

| Ödenecek Vergi | ||

| Vergiye tabi gelir | 58.750 ABD doları | |

| Eksi: Vergi Kredileri | (5.000) ABD doları | |

| Ödenecek Vergi | 53.750 ABD doları | |

Şimdi, iade edilmeyen vergi kredisinin 5.000 dolar olması yerine, bunun yerine 60.000 dolar olsaydı ne olurdu? Ödenecek vergi nedir?

| Ödenecek Vergi | ||

| Vergiye tabi gelir | 58.750 ABD doları | |

| Eksi: Vergi Kredileri | (58.750) ABD doları * | |

| Ödenecek Vergi | 0 $ | |

| * Ödenecek vergiyi yalnızca 0’a indirebilir |

İlgili Okumalar

Finans, Sertifikalı Bankacılık ve Kredi Analisti (CBCA) ™ CBCA ™ Sertifikasyonunun resmi sağlayıcısıdır Sertifikalı Bankacılık ve Kredi Analisti (CBCA) ™ akreditasyonu, finans, muhasebe, kredi analizi, nakit akışı analizini kapsayan kredi analistleri için küresel bir standarttır sözleşme modellemesi, kredi geri ödemeleri ve daha fazlası. Herhangi birini birinci sınıf bir finansal analiste dönüştürmek için tasarlanmış sertifika programı.

Finansal analiz bilginizi öğrenmeye ve geliştirmeye devam etmek için aşağıdaki ek kaynakları şiddetle tavsiye ediyoruz:

- American Opportunity Tax Credit (AOTC) American Opportunity Tax Credit (AOTC) American Opportunity Tax Credit (AOTC), öğrencilere veya ebeveynlerine üniversite eğitim giderlerini azaltma fırsatı veren bir vergi kredisidir.

- FUTA Tax Warren Buffett’den hedge fon stratejilerine kadar diğer finans konularını kapsayan diğer makaleler. Bu diğer finans konuları ilginç bir okuma

- Dadı Vergisi Dadı Vergisi Dadı vergisi, bir ev çalışanından kesilen bordro vergilerinin bir kombinasyonudur. Daha spesifik olarak, bir ev çalışanına daha fazla ödeme yapan herkes

- Çizelge A Çizelgesi Çizelge A, Amerika Birleşik Devletleri’nde kalemlere ayrılmış kesintileri beyan etmek için kullanılan bir gelir vergisi formudur. Yıllık gelir vergisi ödeyen vergi mükellefleri için Form 1040’a eklenmiştir. Vergi mükellefleri, standart bir vergi beyannamesi indirimi talep etmeyi seçebilir veya uygun kesintileri satır satır sıralayabilir.