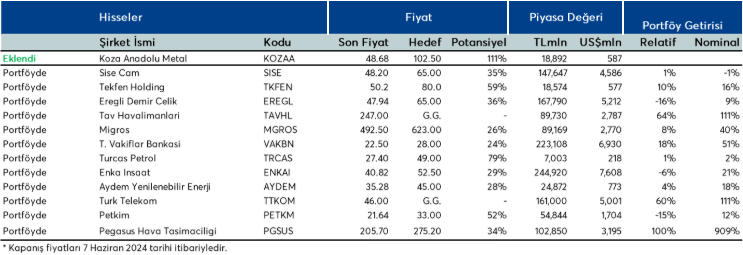

Yatırım Finansman Model Portföy Önerileri – (10.06.2024) Hisse Önerileri

Model Portföy Güncelleme Raporu

KOZAA ekliyoruz.

KOZAA tarihsel olarak KOZAL’daki payının değerine göre yaklaşık ortalama %40 iskontolu işlem görmüştür. Koza Grup Şirketleri’nin olası birleşmesi veya Koza Altın’ın mevcut yapıda olası özelleştirilmesi gibi kararlar açıklanması halinde, her iki senaryoda da KOZAA’nın iskontosunun büyük oranda azalabileceğini düşünüyoruz. KOZAL için hedef fiyatımızı baz alarak hesapladığımız hedef net aktif değere göre KOZAA mevcut durumda %61 iskontolu işlem görmektedir. KOZAL için de mevcut değerlemeleri cazip bularak tavsiyemizi yükseltmekle birlikte, KOZAA üzerinden KOZAL hikayesine yatırım yapmanın daha cazip olduğunu değerlendiriyoruz.

İçindekiler

KOZAL’ın Mollakara sahasında devam eden yatırım ve 2023 sonu itibarıyla artan rezerv tabanı göz önüne alındığında, üretim hacminin 2023-28 döneminde %14 Bileşik Büyüme Oranı kaydetmesini bekliyoruz. Artan üretim hacmi, iyileşen nakit maliyetleri ve altın fiyatlarındaki yükseliş sayesinde önümüzdeki 3 yılda FAVÖK performansında da önemli bir toparlanma görmeyi bekliyoruz. Diğer yandan, mevcut küresel görünümün Altın yatırımını cazip kılmaya devam edeceğini, olası faiz indirimleri, küresel borç/enflasyon endişeleri ve artan bölgesel gerilimlerin altın fiyatlarını destekleyen unsurlar arasında yer alacağını düşünüyoruz. KOZAL’dan bağımsız olarak KOZAA’nın sahip olduğu çeşitli maden ruhsatlarının da KOZAA açısından bir değer oluşturma potansiyeli olduğunu not ediyoruz. KOZAA için NAD bazında %20 iskonto varsayımı ile hesapladığımız hedef fiyat 102,5 TL seviyesinde olup, %111 yükseliş potansiyeli sunmaktadır.

Model Portföy Performans

Model portföyümüz yılbaşından bugüne %63,2 artış gösterirken, BIST100 Endeksi’nin aynı dönemdeki getirisi %35,7 olmuştur.

Kaynak: Yatırım Finansman Günlük Bülten