Kurumsal Bitcoin alımları, sessiz sedasız devam mı ediyor?

İçindekiler

Son birkaç aydır kurumların Bitcoin’i bilançolarına eklediklerine dair haberler eskisi gibi gelmiyor olsa da geleneksel finans şirketlerinin Bitcoin alımı yaptıklarına dair güçlü argümanlar mevcut. Bu yazıda kurumsal alımlara dair bu argümanları ele alıp önümüzdeki döneme ışık tutabileceğini düşündüğüm yorumumu paylaşmak istiyorum.

Kurumların Terra’dan kaynaklı Bitcoin satış baskısını absorbe etmesi

Bilindiğini gibi UST’nin çöküşü sırasında LFG rezervlerinde bulunan yaklaşık 80 bin Bitcoin, UST peg’ini korumak için satmak zorunda kalındı. Kısa süre içerisinde 80 bin Bitcoin’in satılacak olması doğal olarak fiyat üzerinde ciddi bir baskı oluşturdu. Sadece reel olarak 80 bin Bitcoin’in satılması değil, aynı zamanda UST/LUNA’nın çöküşünden kaynaklı piyasadaki olumsuz atmosfer de satış baskısını artırmıştı. Peki ne oldu?

Terra’nın yaklaşık 80 bin Bitcoin’i satmak için önce Gemini ve sonrasında da diğer borsalara piyasa yapıcılar tarafından taşındığını CryptoQuant CEO’su Ki Young Ju’nun yaptığı analizden öğrenmiştik. 80 bin civarındaki Bitcoin’in yaklaşık 25 bini Coinbase borsasına taşındı. CryptoQuant ekibinin yaptığı tahmine göre bu satışların büyük bir kısmı kurumsal alımlar tarafından absorbe edildi.

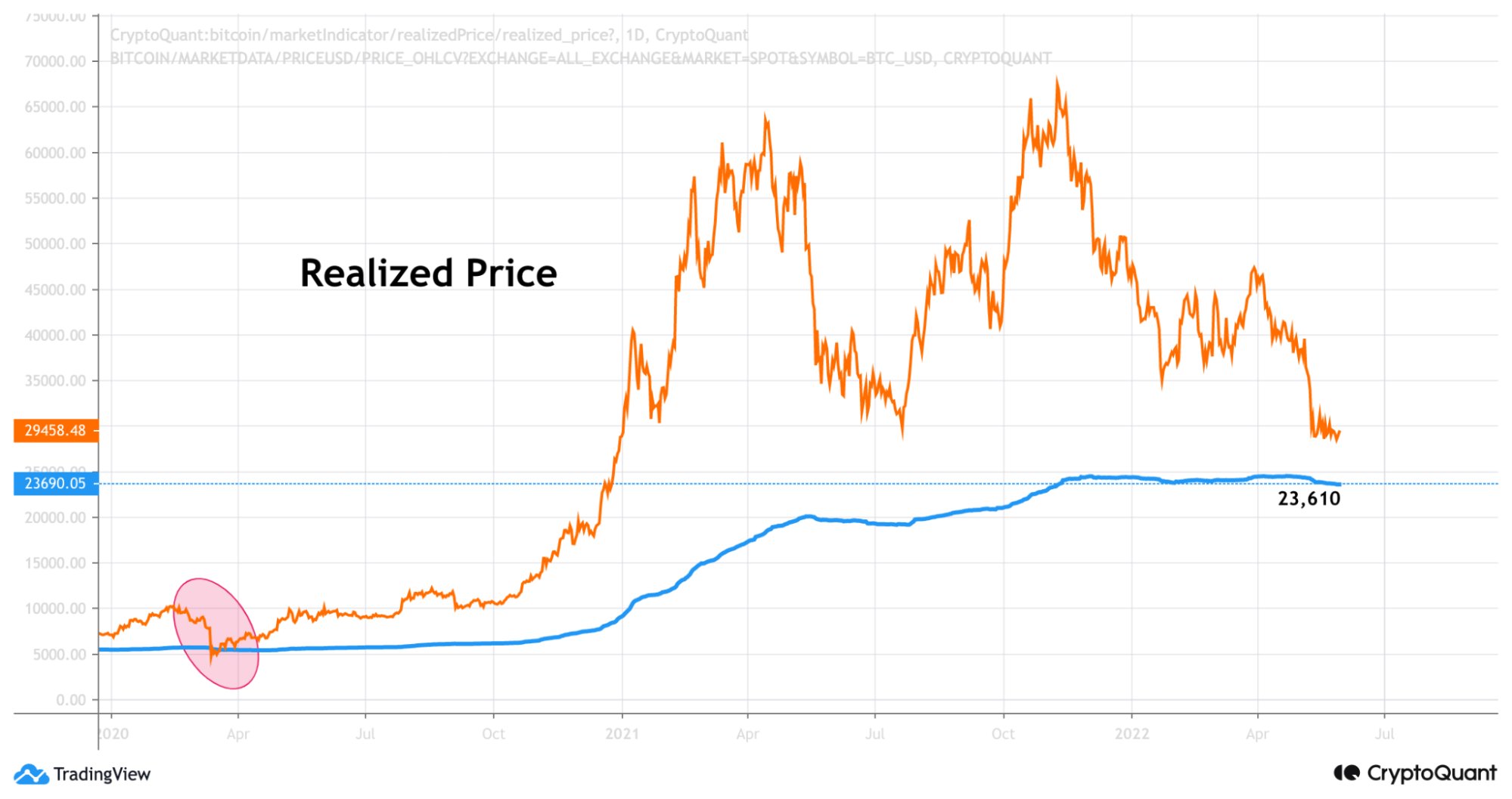

Eğer kurumsal alımlar olmamış olsaydı, Bitcoin belki de uzun süredir takip edilen ve on-chain indikatörler açısından ‘dip’ olarak değerlendirilen Gerçekleşmiş Fiyat (Realized Price) seviyesinin altını test edebilirdi. Aşağıdaki grafikte de görüleceği gibi en son COVID dönemindeki sert düşüşte test edilen Realized Price seviyesinin yeniden test edilmesi için aslında koşullar belli ölçüde oluşmuştu (makroekonomik gelişmeler nedeniyle uzun süredir baskılanan fiyat ve Terra’nın çöküşü nedeniyle piyasadaki ekstra olumsuz hava). Altcoin’lerin çok sert bir şekilde düştüğü bu dönemde Bitcoin’in görece tutunması kurumsal alımlar ile ilişkilendirilebilir ki CryptoQuant analizleri bize bu argümanı destekleyici on-chain verileri sunmaktadır.

Kurumsal alım trendi

30 Mayıs günü yine CryptoQuant’ın paylaştığı analize göre 2020’nin sonunda başlayan ABD’deki kurumsal alımlar piyasadaki olumsuz atmosfere rağmen devam ediyor. Bu argümanı destekleyen ilk veri 2020’de Coinbase’in oluşturduğunu düşündüğümüz yüksek hacimli cüzdanlarda herhangi bir hareketlilik olmaması.

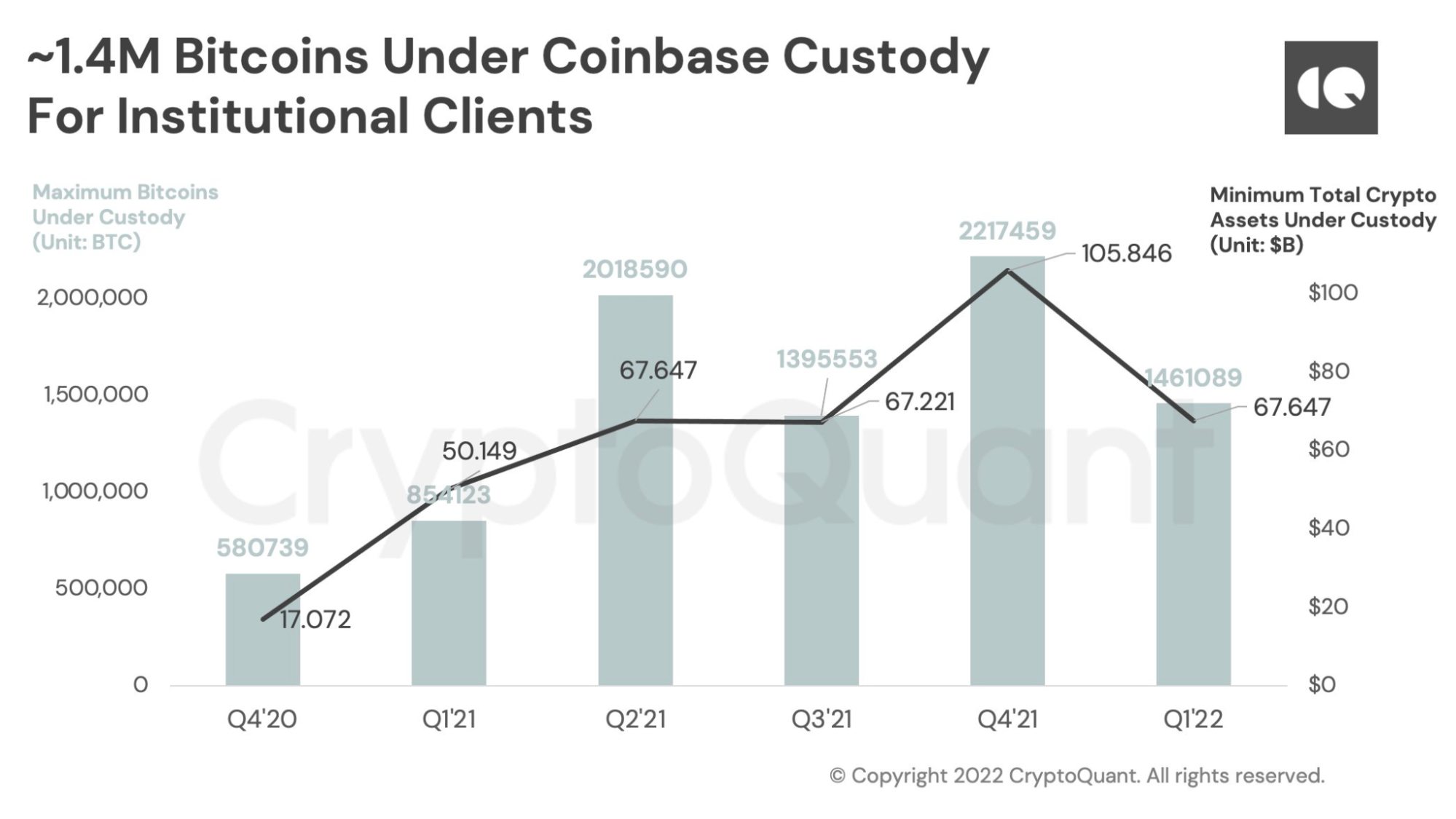

Bir diğer destekleyici veri ise Coinbase’in hissedarlarına gönderdiği rapordaki verilerden yola çıkarak Coinbase’in Custody cüzdanlarında ne kadar Bitcoin olduğu ile alakalı. 2022 Birinci Çeyrekte Coinbase’in bilançosunda ciddi daralma görülse de kurumsal müşterilere verilen custody hizmetinde de son çeyrekte düşüşe rağmen uzun vadeli artış trendi devam ediyor.

Yukarıdaki grafikte görüldüğü gibi 2020 sonu ve 2021 başında haberlerini duymaya başladığımız kurumsal alımların Coinbase bünyesindeki ‘tahmini’ hacmi bugüne geldiğimizde neredeyse 3 kat artmıştır. Belli dönemlerde düşüş gözlenmiş olsa da uzun vadeli artış trendinin devam ettiği açıkça görülmektedir. Yukarıdaki veriler Coinbase tarafından açıklanmamış olsa da hissedarlara gönderilen ve herkesin erişebileceği rapordaki custody hizmeti ücretlerinden yola çıkarak hesaplanmıştır.

Yukarıdaki grafikte görüldüğü gibi 2020 sonu ve 2021 başında haberlerini duymaya başladığımız kurumsal alımların Coinbase bünyesindeki ‘tahmini’ hacmi bugüne geldiğimizde neredeyse 3 kat artmıştır. Belli dönemlerde düşüş gözlenmiş olsa da uzun vadeli artış trendinin devam ettiği açıkça görülmektedir. Yukarıdaki veriler Coinbase tarafından açıklanmamış olsa da hissedarlara gönderilen ve herkesin erişebileceği rapordaki custody hizmeti ücretlerinden yola çıkarak hesaplanmıştır.

Sonuç

ABD’de kurumların Bitcoin almalarına engel yasal bir düzenleme yok. Halihazırda tabi olunan düzenlemeler her ne kadar Bitcoin alımını kolaylaştırıcı olmasa da alım yapmayı yasaklayan bir düzenleme de yok. Bunun yanında Cynthia Lummis ve Kirsten Gillibrand’in yakın dönemde detaylarını açıklayacakları ve Bitcoin için olumlu olacak yasa tasarısı önümüzdeki döneme dair bize ipuçları veriyor.

Olağanüstü bir gelişme olmazsa yasal düzenlemelerin olumlu yönde ilerlemesi regülasyonlar bağlamında kurumların önünde bir engel olmadığına işaret ediyor. Makroekonomik riskler azalıp piyasalar Fed’in orta vadeli para politikasını öngörebildiğinde kurumsal alımların hız kazanacağını düşünüyorum.

En büyük makroekonomik risk tabi ki enflasyon. Geçen ay %8.3 ile bir önceki ayın altında gelen enflasyon verisi (US CPI YoY) 10 Haziran günü (Fed toplantısından 5 gün önce) Mayıs ayından düşük gelirse bu hem piyasalardaki ‘kontrolden çıkan enflasyon’ anlatısının azalmasına neden olacaktır hem de Fed’in üzerindeki faiz artırma baskısını azaltacaktır. Bitcoin’in yeni bir anlatı (yeniden kurumsal alımlar?) ile hisse piyasalarından pozitif ayrışması için enflasyonda zirve noktasını gördüğümüzden emin olmamız gerektiğini düşünüyorum. Nitekim Powell da benzer bir mesajı geçen haftalarla piyasaya vermişti.

En büyük makroekonomik risk tabi ki enflasyon. Geçen ay %8.3 ile bir önceki ayın altında gelen enflasyon verisi (US CPI YoY) 10 Haziran günü (Fed toplantısından 5 gün önce) Mayıs ayından düşük gelirse bu hem piyasalardaki ‘kontrolden çıkan enflasyon’ anlatısının azalmasına neden olacaktır hem de Fed’in üzerindeki faiz artırma baskısını azaltacaktır. Bitcoin’in yeni bir anlatı (yeniden kurumsal alımlar?) ile hisse piyasalarından pozitif ayrışması için enflasyonda zirve noktasını gördüğümüzden emin olmamız gerektiğini düşünüyorum. Nitekim Powell da benzer bir mesajı geçen haftalarla piyasaya vermişti.